最近、『ワーホリ月給80万(手取)』がTwitter界隈でトレンドになっています。

ワーホリで手取月収80万稼いでいる方は、ある種のスキルがあり、それなりの時間働いているようです。

だとしても、永住権者でもそんなに稼げている人はほんの一握りしかいないので、その方は本当に凄いと思いますね。

そんなに稼げて羨ましい限りだが、これほどまでに収入があると気になるのがタックスですね。

給料は源泉徴収されていると思うが、果たして総所得額に応じた適切な税率になっているのだろうか?適切な税率ではなくワーホリだからと言って単純に15%の税率になっていると、タックスリターン時にとてつもない金額を追加納税することになるので、気になるところです。

ということで、今回の記事ではワーホリの税金がどのようになっているのかについて書いています。既にワーホリで稼いでいる人、これから稼ぐぞという人には是非知っておいて欲しい内容になります。

本記事はあくまでもワーホリの税金に関する基礎的なことを書いています。

実際にタックスリターンで返金があるのか、または追加納税が生じるのかに関しては各個人で会計士に依頼して確認するようにしましょう。

2022-2023年のワーホリの税金(Tax)

ワーホリの税金のポイントは以下の2点にあります。

学生ビザ(居住者扱いの場合)や永住権者には非課税枠があります。

会計年度内の総所得が$18,200以内であれば、所得税は発生しません。

一方、ワーホリに関しては非課税枠がないので、$1でも稼いだ時点で所得税が発生します。

ワーホリにとって非課税枠がないのはつらいですが、非居住者扱いの学生ビザにも非課税枠がありません。

しかも税率はワーホリより高く、その値はなんと32.5%です。

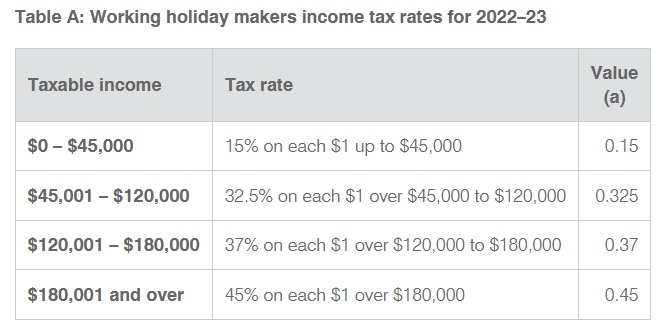

ワーホリの税率に関しては、以下の様に設定されています。

年間通して$45,000までの収入であれば、15%の税金が課せられます。

年間通して収入が$45,000を超えた場合は、$45,000までは15%の税金が課せられ、$45,000を超えた部分に対しては32.5%の税金が課せられます。

ちなみに、年間通して$120,000を超える収入がある場合は、$45,000に対して15%、$120,000-$45,000=$75,000に対して32.5%、$120,000を超えた部分に対して37%の税金が課せられます。

年間所得が$45,000を超えた場合は、総所得に対して32.5%の税金が課せられると勘違いしている人を良く見かけます。

32.5%の税金はあくまでも$45,000を超えた部分に対してのみ適用されます。

タックスリターン時に追加納税となるよくあるパターン

上記でワーホリの所得税の税率について解説してきましたが、ここでは稼いでいるワーホリがなぜ追加納税になる可能性があるのかを具体例で説明していきたいと思います。

ビザ:ワーホリビザ

月収:$5,000($1,250/週)

仕事始め:7月(わかりやすくするために会計年度の初月)

仕事期間:1年(同一雇用主の下最大6ヶ月間の就労制限はこの際、無視)

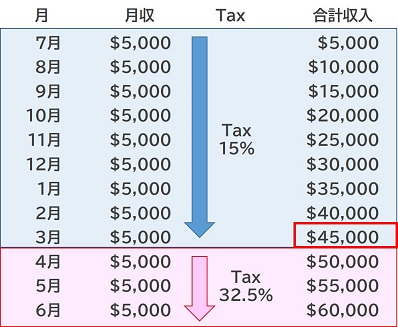

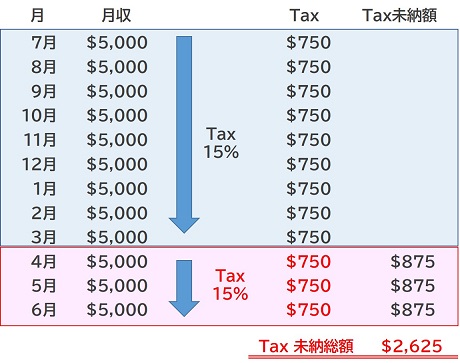

A君というワーホリビザで7月(会計年度の初月)にオーストラリアに来た子がいたとします。

彼は非常に働き者で、月収が額面上で$5,000です。

1週間に換算すると$1,250/週なので、このくらい稼いでいるワーホリは結構普通にいるかと思います。

A君はワーホリであるため、彼は働き始めた月より毎月15%のタックスが源泉徴収(給料から差引かれて)されて給料の支払いを受けています。

7月から毎月$5,000稼いでいくと、翌年3月には総所得が$45,000に達します。

総所得が$45,000を超えた部分に対しては税率が15%ではなく32.5%が適用されます。

このため、会計年度内の残りの月(4月、5月、6月)は所得に対して32.5%の税金がかかるようになります。

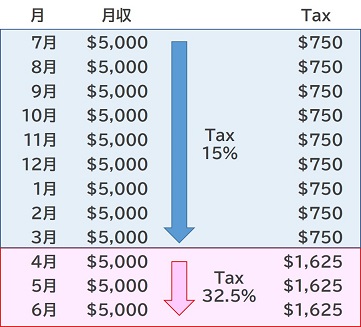

税率が15%の時と、税率が32.5%の時とではどれくらいの違いがあるのかというと…

税率 15%:手取 $4,250 + Tax $750

税率32.5%:手取 $3,375 + Tax $1,625

同じ額面上の給料でも手取で比較すると$900位の差があります。

上記では各月の給料とタックスの税率を示していますが、実際は会計年度内の総所得が$45,000を超えた時点で税率を変えて給料が支給されることは少ないです。なぜなら、雇用主はあなたの会計年度内の総所得を把握していないからです。特に年度内に仕事を変えたり、掛け持ちで仕事をしている場合は確実に雇用主はあなたの総所得を把握していません。

そういう場合はどうなるかというと、税率は総所得に関係なく15%になっていることが多いです。

ワーホリのA君の場合も、4~6月は本来税率が32.5%でTaxは毎月$1,625差引かれていないといけないところ、税率15%で$750しか各月引かれていません。

このため、4~6月は毎月$875が未納になっています。

この3か月間の未納分の合計$2,625がタックスリターン時に追加納税となります。

ここでは月収 $5,000($1,250/週)を例にして解説しましたが、それ以上稼いでいるワーホリさんで年間通して毎月15%の税金しか支払っていない場合は、さらに大きな金額の追加納税が発生しますので気をつけましょう!

タックスリターン時に追加納税で困らないための対策

会計年度収入(7月1日~翌年6月30日)が$45,000以下の場合は、自動的に15%の税金が差し引かれて給料が支払われます。なので、タックスリターン時に追加納税が生じて困ることはまずないと思います。

※ABNで仕事をしている場合は、追加納税が発生します。

一方、ガッツリ稼いで年度収入が$45,000を超える場合はタックスリターン時に追加納税となる可能性があるわけだが、その時に支払うお金がないと困りますよね。

それを避けるための対策を二つほど紹介したいと思います。

雇用主にタックス割合をきっちり伝える

年度収入が$45,000を超えた時点で、雇用主にタックス割合を15%から32.5%に変更するよう伝えましょう。

雇用主は自分の会社でのあなたへの給与総支給額は把握しているが、年度内の前職での収入や掛け持ちで仕事をしている場合の収入に関しては把握していません。なので、適切なタックス割合を伝えない限りタックスは15%として計算されてしまいます。

特にワーホリは同一雇用主の元で6ヶ月しか働けない制限があるため、稼いでいる人は雇用主が変わる際に気をつけましょう。

ワーキングホリデービザに関しては、2022年1月19日~2022年12月31日の期間、同一雇用主の下最大6ヶ月間の就労制限が一時的に緩和されています。

ちなみにですが、仮にタックス割合を32.5%に変更する時期を間違えて過払いになったとしても、その分はタックスリターン時にきっちり返金されますので、安心してください。

未納分のタックスを銀行の別口座に移しておく

追加納税になった際にお金が足りないなんて状況を避けるための対策としては、個人で未納税分のお金を管理する方法も有効的です。

やり方単純で、年度収入が$45,000を超えた時点で、給与が振込まれた際に都度未納分のタックス(所得の17.5%)を別口座に移すだけです。そうすれば、タックスリターン時に追加納税が発生しても困ることはありません。

最後に…

タックスのことに関してはあまり理解していないワーホリが多いように感じます。

タックスリターン時に会計士にすべてお任せでやるのも良いが、特に稼いでいる人であればこの記事で書いたワーホリの税率に関しては理解しておいた方が良いかと思います。

この記事がワーホリ税の理解の一助になれば幸いです。